Warum die Immobilienbewertung im Erbfall so entscheidend ist

Wenn ein Familienmitglied stirbt und eine Immobilie hinterlässt, geht es nicht nur um Trauer - sondern auch um Steuern, Recht und oft um Streit unter den Erben. Die Immobilie ist meist der größte Vermögenswert im Nachlass. Wer sie falsch bewertet, zahlt unnötig viel Erbschaftsteuer oder bekommt weniger als ihm zusteht. Das Finanzamt hat seine eigenen Regeln - und die sind oft nicht mit dem tatsächlichen Marktwert vereinbar. Viele Erben wissen nicht, dass sie ein unabhängiges Gutachten einholen können. Und dass sie damit oft Tausende Euro sparen.

Der Stichtag: Der Todestag ist alles

Es gibt nur einen einzigen Tag, der für die Bewertung zählt: der Todestag des Erblassers. Alles, was danach passiert - ob Renovierung, Mieterhöhung oder Marktboom - spielt keine Rolle. Das Finanzamt prüft den Wert der Immobilie so, wie er am Tag des Todes war. Das ist gesetzlich festgelegt im Erbschaftsteuer- und Bewertungsgesetz (BewG). Selbst wenn die Immobilie drei Monate nach dem Tod für 20 % mehr verkauft wird, bleibt der Wert vom Todestag maßgeblich.

Doch hier liegt der Hase im Pfeffer: Der Bodenrichtwert, den das Finanzamt verwendet, wird nur alle ein bis zwei Jahre aktualisiert. In Städten wie Berlin, München oder Hamburg steigen die Preise jährlich um 5 % oder mehr. Das bedeutet: Der Bodenrichtwert vom Jahr 2023 ist im Jahr 2025 schon veraltet. Und trotzdem rechnet das Finanzamt damit - und übertreibt den Wert.

Die drei Bewertungsverfahren - und welches das Finanzamt lieber ignoriert

Das Gesetz schreibt drei Verfahren vor, um Immobilien zu bewerten: Vergleichswertverfahren, Ertragswertverfahren und Sachwertverfahren. Das Finanzamt greift fast immer zum Vergleichswertverfahren - und das ist das Problem.

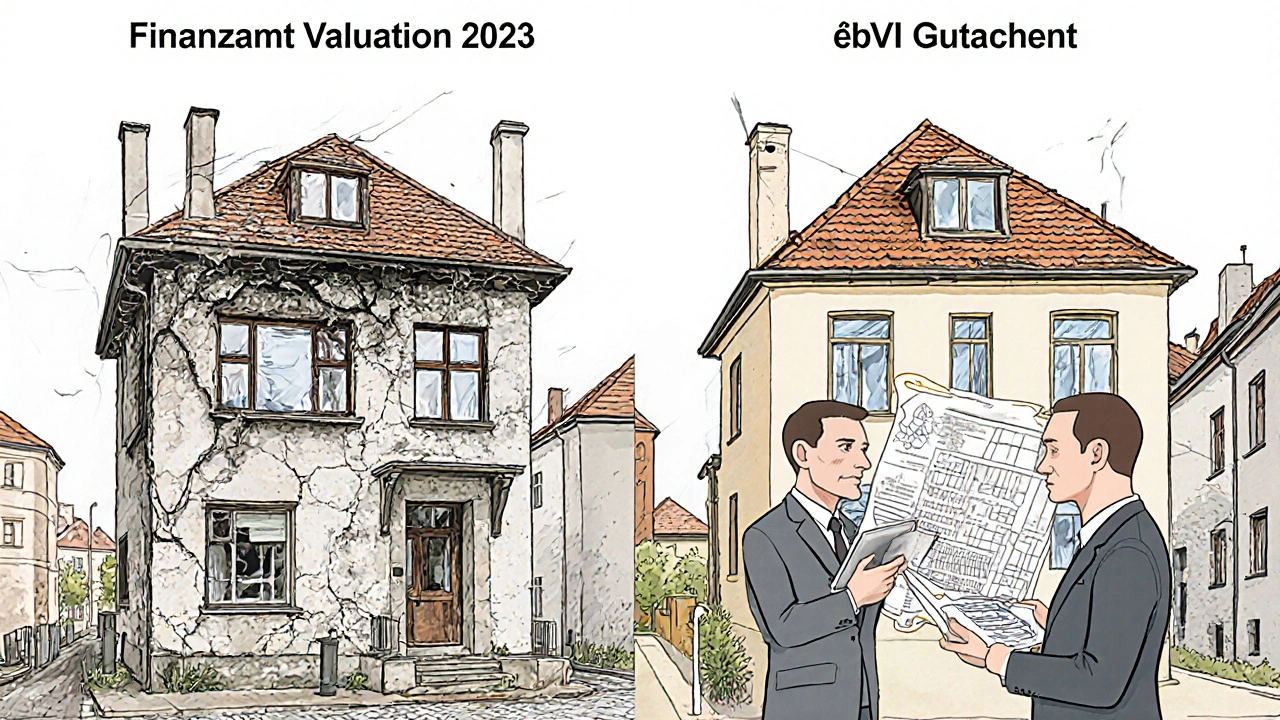

Vergleichswertverfahren: Hier wird der Wert anhand von ähnlichen Immobilien in der Nachbarschaft berechnet. Das Finanzamt nutzt dabei oft nur den Bodenrichtwert und multipliziert ihn mit einem pauschalen Faktor - etwa 1,2 für Einfamilienhäuser. Das ist bequem, aber falsch. Ein Haus mit maroder Fassade, undichten Fenstern und einer alten Heizung wird genauso bewertet wie ein sanierter Nachbarbau. Dabei ist der Zustand entscheidend. Ein Gutachter prüft genau: Wie alt ist die Dachdeckung? Ist die Heizung modern? Gibt es Schimmel? Diese Faktoren senken den Wert - aber das Finanzamt ignoriert sie.

Ertragswertverfahren: Für vermietete Wohnungen oder Gewerbeimmobilien. Hier wird der erzielbare Mietwert berechnet, abzüglich Instandhaltungskosten und Leerstandszeiten. Das Finanzamt nimmt oft die Miete aus den letzten drei Jahren - aber nicht die geplanten Mieterhöhungen. Das führt zu einer systematischen Überbewertung von bis zu 18 %, wie eine Studie der Deutschen Steuerberaterkammer zeigt.

Sachwertverfahren: Selten angewendet. Hier wird der Wert der Bausubstanz berechnet - also was es kostet, das Haus heute neu zu bauen, abzüglich Alter und Verschleiß. Das Finanzamt nutzt dieses Verfahren fast nie. Dabei wäre es besonders fair bei älteren Häusern mit hohem Sanierungsbedarf.

Warum das Finanzamt oft zu hoch bewertet - und was du dagegen tun kannst

Die Zahlen sprechen eine deutliche Sprache: In 78 % der Fälle bewertet das Finanzamt die Immobilie höher als ein unabhängiger Sachverständiger. Warum? Weil sie keine Zeit haben, jedes Haus genau zu prüfen. Sie arbeiten mit Standardformeln. Ein Haus in Köln mit 120 m² Wohnfläche, Baujahr 1975, schlechter Dämmung und einer kaputten Heizung? Das Finanzamt rechnet mit dem Bodenrichtwert von 2023, multipliziert mit 1,2 - und kommt auf 450.000 €. Ein Sachverständiger prüft die Fassade, die Heizung, die Fenster - und kommt auf 360.000 €. Ein Unterschied von 90.000 €. Das sind fast 20.000 € mehr Erbschaftsteuer - nur weil das Finanzamt keine Details kennt.

Und das ist kein Einzelfall. Eine Untersuchung der TU München mit 350 Fällen zeigt: Bei Immobilien mit Sanierungsbedarf überschätzt das Finanzamt den Wert in 89 % der Fälle - um durchschnittlich 22 %. Das ist kein Fehler. Das ist System.

Du hast ein Recht auf ein unabhängiges Gutachten. Und du solltest es nutzen. Ein öffentlich bestellter und vereidigter Sachverständiger (ÖbVI) erstellt ein Gutachten, das vor Gericht gilt. Die Kosten liegen zwischen 800 und 2.500 € - je nach Immobilie. Aber: In 82 % der Fälle führt dieses Gutachten zu einer niedrigeren Bewertung. Und das spart Steuern. Eine Analyse der Bundessteuerberaterkammer zeigt: Die Kosten amortisieren sich in der Regel innerhalb von wenigen Monaten.

Freibeträge - die unsichtbare Rettung

Bevor du dich mit der Bewertung beschäftigst, schau dir die Freibeträge an. Die Immobilie ist vielleicht teuer - aber du musst nicht alles versteuern. Je nach Verwandtschaftsgrad gibt es steuerfreie Beträge:

- Ehepartner oder Lebenspartner: 500.000 €

- Kinder: 400.000 €

- Enkelkinder: 200.000 €

- Geschwister, Neffen, Nichten: 20.000 €

- Andere: 20.000 €

Wenn du als Kind eine Immobilie erbst, die 380.000 € wert ist - dann fällt gar keine Erbschaftsteuer an. Die Freibeträge sind dein erster Schutz. Aber: Wenn der Wert über dem Freibetrag liegt, wird nur der übersteigende Teil besteuert. Und hier kommt die Bewertung ins Spiel. Ein niedrigerer Wert = weniger Steuer.

Das Familienheim - die Steuerbefreiung

Wenn du die Immobilie selbst bewohnst - und sie nicht verkaufst - gibt es eine besondere Regel: das Familienheim. Unter bestimmten Bedingungen kannst du die Immobilie steuerfrei behalten. Voraussetzungen:

- Du wohnst mindestens 10 Jahre selbst darin.

- Du verkaufst sie nicht innerhalb dieser Zeit.

- Du hast sie nicht als Ferienhaus genutzt.

Dann ist die Immobilie steuerfrei - egal wie hoch ihr Wert ist. Aber: Du musst das Finanzamt schriftlich informieren und nachweisen, dass du wirklich dort wohnst. Ein Mietvertrag oder ein Nachweis der Wohnsitzanmeldung reicht nicht. Du musst deine Hauptwohnung dort haben. Diese Regelung ist ein echter Trumpf - aber nur, wenn du sie richtig nutzt.

Was das Finanzamt wirklich braucht - und was du lieber nicht gibst

Das Finanzamt verlangt Unterlagen: Grundbuchauszug, Baujahr, Wohnfläche, Mietverträge, Sanierungsbelege. Gib sie - aber nur, was sie brauchen. Du musst nicht alles freiwillig liefern. Ein Gutachter weiß, welche Unterlagen wirklich relevant sind. Ein Mietvertrag mit einer alten Miete? Der ist wichtig. Ein Beleg für eine neue Heizung, die nach dem Todestag installiert wurde? Der ist nur wichtig, wenn er vor dem Todestag vertraglich vereinbart war. Das hat der Bundesfinanzhof 2023 klargestellt. Wenn du selbst Sanierungen planst, halte alles schriftlich fest - auch wenn sie erst später durchgeführt werden.

Wann du ein Gutachten unbedingt brauchst

Ein unabhängiges Gutachten lohnt sich, wenn:

- Die Immobilie sanierungsbedürftig ist (Risse, Schimmel, alte Heizung, undichte Fenster).

- Du eine vermietete Wohnung erbst und die Miete nicht aktuell ist.

- Du dich mit anderen Erben streitest - ein neutrales Gutachten verhindert Konflikte.

- Der Wert der Immobilie über dem Freibetrag liegt.

- Du dir unsicher bist, ob das Finanzamt den Wert richtig berechnet hat.

Und wenn du dich entscheidest, ein Gutachten zu machen - dann nimm einen ÖbVI. Nur deren Gutachten sind voll beweiskräftig. Andere Gutachten haben nur Indizbeweiskraft - das Finanzamt kann sie leicht ignorieren. Ein ÖbVI hat eine staatliche Prüfung bestanden, ist versichert und haftet für seine Aussagen.

Was kommt nach der Bewertung?

Wenn du dein Gutachten beim Finanzamt einreichst, prüft es das. In 88 % der Fälle akzeptiert das Finanzamt die niedrigere Bewertung - ohne Widerspruch. Nur in 12 % der Fälle lehnt es ab. Und dann? Dann muss das Finanzamt stichhaltige Gründe nennen. Es kann nicht einfach sagen: „Wir finden es anders.“ Es muss zeigen, warum das Gutachten falsch ist. Das ist ein großer Vorteil für dich.

Wenn das Finanzamt dennoch einen höheren Wert festsetzt, kannst du Widerspruch einlegen. Und wenn das nicht hilft - du kannst vor dem Finanzgericht klagen. Das ist aufwendig, aber möglich. Und oft erfolgreich, wenn du ein richtiges Gutachten hast.

Die Zukunft: KI und digitale Bewertungen

Ab 2025 wird das Finanzamt vermehrt KI-Tools nutzen, um Immobilien zu bewerten. Das klingt nach Fortschritt - ist es aber nicht unbedingt. KI arbeitet mit Daten. Und wenn die Daten veraltet sind - wie der Bodenrichtwert - dann ist die KI nur schneller falsch. Die drei klassischen Verfahren bleiben die Grundlage. Die Technik ändert nichts an den Regeln - sie ändert nur, wie schnell sie angewendet werden. Wer jetzt ein unabhängiges Gutachten hat, ist auch in fünf Jahren besser dran.

Was du jetzt tun solltest

1. Prüfe: Liegt der Wert der Immobilie über dem Freibetrag? Wenn ja - dann ist ein Gutachten Pflicht, um Steuern zu sparen.

2. Sammle Unterlagen: Grundbuchauszug, Baujahr, Zustand der Immobilie, Mietverträge, Sanierungspläne.

3. Hol dir ein Gutachten von einem ÖbVI - nicht von einem „Immobilienberater“ oder „Wertgutachter“ ohne staatliche Anerkennung.

4. Reiche das Gutachten zusammen mit der Steuererklärung ein - nicht danach.

5. Halte alle Unterlagen mindestens zehn Jahre - das Finanzamt kann bis zu zehn Jahre nach der Erbschaft Nachforderungen stellen.

Die Immobilie im Erbfall ist kein Geschenk - sie ist eine Verantwortung. Wer sie richtig bewertet, spart Geld. Wer sie ignoriert, zahlt mehr - und verliert Vertrauen unter den Erben. Ein Gutachten ist keine Ausgabe. Es ist eine Investition in Frieden, Recht und Geld.

Franz Meier

Das Finanzamt ist ein Monster aus Papierkram und veralteten Zahlen. Ich hab letztes Jahr 110k Euro gespart, weil ich ein Gutachten gemacht hab. Kein Schnickschnack, einfach Fakten. Wer das nicht macht, ist selber schuld.

Ingrid Braeckmans-Adriaenssens

Haha, und dann kommt der Typ vom Finanzamt mit dem Bodenrichtwert aus 2023 und sagt, das Haus wäre 450k wert. Obwohl die Heizung 2018 gestorben ist und der Dachboden wie ein Schwamm ist. Systematisch absurd.

Anna Bauer

Warum tun sich Leute das an? Ein ÖbVI kostet 2000€, aber wenn du 20.000€ Steuern sparst, ist das kein Kostenpunkt, das ist ein Investment. Wer das nicht checkt, hat keine Ahnung von Finanzen. Punkt.

antoine vercruysse

Ich hab das letzte Jahr in Brüssel erlebt - ein Nachbar hat seine Wohnung geerbt, hat kein Gutachten gemacht, und hat 32.000€ mehr gezahlt als nötig. Das ist kein Fehler, das ist eine Tragödie. Und jetzt sitzt er mit leeren Händen da.

Atarah Sauter

Mach das Gutachten. Einfach. Mach es. Du wirst es nicht bereuen. Es ist nicht teuer, es ist notwendig. Du hast ein Recht darauf. Nutz es. Dein zukünftiger Selbst wird dir danken.

kjetil wulff

Ich hab neulich nen Typen getroffen, der sagt, er würde das Finanzamt schon überzeugen. Mit 'Gefühl'. Ja, richtig. Mit Gefühl. Ich hab ihn ausgelacht. Dann hat er 87k Euro mehr gezahlt. Kein Witz. Leute, hört auf, auf Gefühl zu vertrauen.

Kristine Melin

Der Mensch will Ordnung. Das Finanzamt gibt Ordnung. Aber Ordnung ist nicht Wahrheit. Wahrheit ist im Zustand der Immobilie. Und das ist chaotisch. Und deshalb wird es ignoriert. Weil es unbequem ist.

Ofilia Haag

Die deutsche Bürokratie ist ein Spiegelbild unserer Gesellschaft: Sie verlangt Präzision, doch sie verweigert Nuance. Die Immobilienbewertung im Erbfall ist kein mathematisches Problem, es ist ein ethisches Versagen. Ein System, das den Zustand eines Hauses nicht sieht, sieht auch den Menschen nicht, der darin lebte.

Nasja Wickerhauser

Wenn man in Deutschland eine Immobilie erbt, dann ist das kein Erbe, das ist ein Steuerfall. Und wer sich nicht wehrt, ist ein Feigling. Die Deutschen sind zu träge, um ihre Rechte einzufordern. Deshalb zahlen sie immer mehr.

Felix Vayner

Ich hab die ganze Geschichte gelesen. Jetzt hab ich Kopfschmerzen. Wer macht so einen Text? Ich will nur wissen, wie viel ich zahlen muss. Nicht die ganze Philosophie. Ich bin müde.

Jimmy Nathan

Ich hab ein Gutachten gemacht, nachdem ich die Immobilie geerbt hatte. Es hat 1800€ gekostet. Das Finanzamt hat die Bewertung übernommen. Ich habe 23.000€ gespart. Kein Wort mehr darüber. Einfach machen.

Andreas adH Schmidt

Es ist nicht nur um Geld. Es ist um Gerechtigkeit. Wenn ein Haus 20 Jahre lang vernachlässigt wurde, dann sollte das auch im Wert sichtbar sein. Aber das Finanzamt sieht nur Zahlen. Nicht Geschichte. Nicht Leben. Das ist traurig.

Aisling McMorrow

Ich hab das vor zwei Jahren gemacht. Hatte Angst. War unsicher. Hab es trotzdem getan. War die beste Entscheidung meines Lebens. Danke für den Artikel.

Trevor Schultz

Gutachten. ÖbVI. Punkt. Kein Gespräch. Kein Diskurs. Einfach machen.

Niall Durcan

Ihr redet hier über Steuern, aber wer hat eigentlich den Bodenrichtwert erfunden? Die Deutschen. Und jetzt klagen sie, weil er veraltet ist? Das ist wie ein Autohersteller, der sagt, sein Motor sei schlecht, weil er ihn nicht aktualisiert hat. Schuld ist immer der andere. Nicht du.

Shannon O'Neill

Niall hat recht. Wir schaffen die Probleme selbst. Wir warten, bis das Finanzamt uns überfällt. Dann jammern wir. Aber niemand will vorher ein Gutachten machen. Weil es 'zu viel Arbeit' ist. Dann ist es zu spät. Und wir sind die Dummen.